Làm thế nào để bạn biết được mức độ hấp dẫn của một khoản đầu tư, một dự án tiềm năng có khả năng sinh lời? IRR là một cách đơn giản giúp bạn có thể tính toán mức độ hấp dẫn của một khoản đầu tư hay một dự án dựa trên giá trị hiện tại của nó. Để hiểu rõ hơn, mời bạn cùng tìm hiểu, IRR là gì?

IRR là gì?

IRR (viết tắt của Internal Rate Return – tỷ lệ hoàn vốn nội bộ) là một kỹ thuật chiết khấu dòng tiền, được sử dụng để đo lường tỷ lệ hoàn vốn của một dự án hoặc khoản đầu tư khi đã loại trừ các yếu tố bên ngoài.

Nhìn chung IRR cao sẽ thích hợp hơn IRR thấp, vì đây là báo hiệu của một dự án hoặc một khoản đầu tư tiềm năng và có khả năng tăng thêm giá trị cho doanh nghiệp.

IRR được sử dụng để làm gì?

IRR không phải công cụ duy nhất các nhà đầu tư lựa chọn để đánh giá khả năng tăng, giảm của một dự án. Tuy nhiên, IRR giúp cung cấp cơ hội về khả năng dự đoán lợi nhuận và giá trị dòng tiền theo thời gian và sử dụng phân tích dòng tiền chiết khấu.

Các nhà đầu tư sẽ nhận thức về thời điểm họ có thể nhận được lợi nhuận đầu tư. Vì vậy, đối với một khoản đầu tư ngắn hạn với tỷ suất sinh lợi cao sẽ tốt hơn một khoản đầu tư dài hạn. Mục tiêu của mỗi nhà đầu tư khác nhau, nhưng việc so sánh sẽ giúp họ đưa ra những quyết định đầu tư tốt hơn.

IRR được tính dựa trên công thức gì?

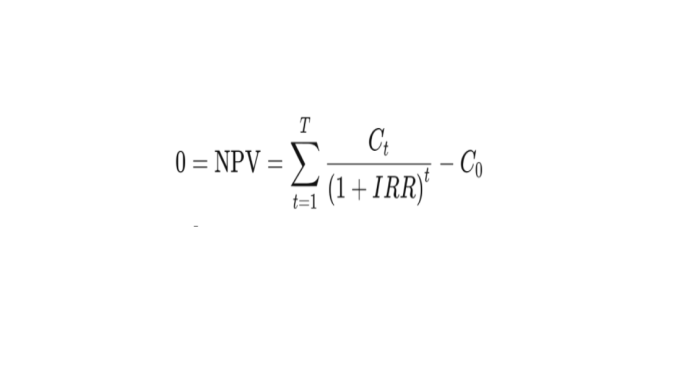

Công thức tính IRR

Chú thích:

- C(t) là dòng tiền ròng trong kỳ t

- C(0) là tổng chi phí đầu tư ban đầu

- IRR là tỷ suất hoàn vốn nội bộ

- t là khoảng thời gian dòng tiền nhận được

- NPV là giá trị hiện tại ròng

Để tính IRR bằng công thức, người ta sẽ đặt NPV bằng 0 và tìm tỷ lệ hoàn vốn nội bộ (IRR). Tuy nhiên, vì bản chất của công thức, IRR không thể được tính toán bằng phân tích mà phải được tính toán thông qua cách thức “trial and error” hoặc sử dụng các phần mềm được lập trình sẵn để tính IRR.

Những đặc điểm cần lưu ý về IRR

Tối đa hóa giá trị hiện tại ròng

Khi mục tiêu là tối đa hóa tổng giá trị, không nên sử dụng IRR đã được tính để lựa chọn và loại trừ các dự án lẫn nhau. Hơn nữa, không nên sử dụng IRR để so sánh các dự án có thời lượng khác nhau.

Lựa chọn IRR và NPV

Các cuộc khảo sát chỉ ra rằng, các nhà quản lý thích sử dụng IRR hơn NPV. Nhìn chung, các nhà quản lý thích so sánh các khoản đầu tư dựa trên nhiều quy mô khác nhau về hiệu suất đầu tư.

Tối đa hóa lợi nhuận dài hạn

Tối đa hóa tổng giá trị không phải là mục tiêu đầu tư duy nhất. Một mục tiêu thay thế sẽ tối đa hóa lợi tức đầu tư dài hạn và dẫn đến việc xác nhận cho các dự án mới trong ngân sách vốn có IRR cao. Việc thêm các dự án như vậy sẽ có xu hướng tối đa hóa lợi nhuận dài hạn trên tổng thể.

Xung đột NPV và IRR

Xung đột giữa NPV và IRR có thể xảy ra trong trường hợp các dự án loại trừ lẫn nhau. Bạn có thể gặp phải trường hợp một dự án có IRR cao hơn nhưng NPV thấp hơn và một dự án có IRR thấp hơn nhưng NPV cao hơn. Khi gặp trường hợp này, các tiêu chí về NPV nhìn chung sẽ tốt hơn.

Những lợi ích khi sử dụng IRR

Xác định giá trị thời gian của dòng tiền

IRR được đo lường bằng cách tính lãi suất giá trị hiện tại của các dòng tiền trong tương lai với mức đầu tư vốn cần thiết.

Điều phối dòng tiền đơn giản

IRR là một thước đo để tính toán và cung cấp dữ liệu so sánh giá trị của các dự án khác nhau đang được xem xét. IRR cung cấp cho các doanh nghiệp thông tin về những dự án sẽ mang lại dòng tiền tiềm năng tốt nhất. Trong nội bộ, IRR có thể được sử dụng để cung cấp một cái nhìn về giá trị của việc mua thiết bị mới thay vì sửa chữa thiết bị cũ.

Không yêu cầu tỷ lệ nhanh

Trong phân tích ngân sách vốn hay chi phí vốn là tỷ suất sinh lợi cần thiết để các nhà đầu tư cấp vốn cho một dự án, có thể là một con số được ước tính bằng một ước tính sơ bộ. IRR không yêu cầu tỷ lệ nhanh, giảm thiểu được rủi ro sai tỷ giá.

Những hạn chế khi sử dụng IRR

Quy mô dự án

IRR không thể xác định quy mô khi so sánh với các dự án khác. Dòng tiền được so sánh đơn giản với lượng vốn đã bỏ để tạo ra các dòng tiền đó. Điều này có thể gây khó khăn khi hai dự án yêu cầu số vốn đầu tư khác nhau, nhưng dự án nhỏ hơn mang lại IRR cao hơn.

Các chi phí trong tương lai

IRR chỉ quan tâm đến các dòng tiền dự kiến, được tạo ra từ việc thu hồi vốn và bỏ qua các chi phí tiềm ẩn trong tương lai có thể ảnh hưởng đến lợi nhuận.

Tỷ lệ tái đầu tư

Mặc dù IRR cho phép bạn tính toán giá trị của các dòng tiền trong tương lai, nhưng chỉ đưa ra giả định về việc những dòng tiền đó có thể được tái đầu tư trong tương lai với tỷ lệ tương tự. Giả định đó không thực tế, vì IRR có thể là một con số rất cao và các cơ hội mang lại lợi nhuận như vậy thường không có sẵn hoặc đã bị hạn chế đáng kể.

Sự khác biệt giữa IRR và NPV

Giá trị hiện tại ròng (NPV) đo lường giá trị mà một dự án hoặc khoản đầu tư có thể tăng thêm. Ngược lại, IRR có chức năng dự báo tỷ suất lợi nhuận mà một dự án hoặc một khoản đầu tư có thể tạo ra.

Cả NPV và IRR đều có thể giúp cung cấp cho các nhà phân tích một cái nhìn rõ ràng hơn về các dự án hoặc khoản đầu tư có thể mang lại nhiều giá trị nhất cho một tổ chức, doanh nghiệp.

IRR sẽ là thước đo cực kỳ quan trọng cho một cá nhân hoặc tổ chức khi đưa ra quyết định đầu tư. Tuy nhiên, khi ra quyết định, bạn cũng nhìn nhận vào các yếu tố liên quan của dự án để được ra quyết định hiệu quả nhất. Hy vọng bài viết sẽ giúp bạn có thêm kiến thức về IRR và có thể vận dụng thành công trong tương lai.

Một số những thắc mắc liên quan đến IRR

IRR và ROI có giống nhau không?

Không. ROI là tỷ lệ phần trăm tăng, giảm từ khi bắt đầu đến lúc kết thúc. Mặt khác, IRR có khả năng đo lường tốc độ tăng trưởng hàng năm của một khoản đầu tư. ROI và IRR sẽ giống nhau trong năm đầu tiên, nhưng sẽ khác nhau trong khoảng thời gian dài hơn.

Các quy tắc khi ra quyết định như thế nào?

Tỷ suất hoàn vốn nội bộ của dự án phải vượt quá chi phí sử dụng vốn bình quân (WACC) của dự án. Nếu không, dự án sẽ bị từ chối. Khi một dự án độc lập đáp ứng đủ mọi điều kiện, tất cả sẽ được chấp nhận. Trong trường hợp, nhiều dự án loại trừ lẫn nhau, dự án có IRR cao nhất sẽ được chấp nhận.

NPV có tốt hơn IRR không?

Một trong hai chỉ số này không nhất thiết phải có sự so sánh vì cả hai đều phục vụ cho cùng mục đích. NPV tốt hơn cho các dự án có dòng tiền không bình thường hoặc các dự án dài hạn mà tỷ lệ chiết khấu có thể thay đổi theo thời gian. NPV sẽ luôn đưa ra kết quả giúp các nhà quản lý dễ dàng ra quyết định.

IRR âm là như thế nào?

IRR âm có nghĩa là tổng dòng tiền sau khi đầu tư nhỏ hơn khoản đầu tư ban đầu. Nói một cách khác, dòng tiền chưa chiết khấu cộng lại ít hơn so với giá trị bạn đã bỏ ra ban đầu.

![Cách tạo workflow trên n8n cơ bản cho người mới bắt đầu [Hướng dẫn chi tiết]](https://wiki.tino.org/wp-content/uploads/2025/04/cach-tao-workflow-co-ban-tren-n8n-cover-150x150.png)

![Cách tạo workflow trên n8n cơ bản cho người mới bắt đầu [Hướng dẫn chi tiết]](https://wiki.tino.org/wp-content/uploads/2025/04/cach-tao-workflow-co-ban-tren-n8n-cover-260x176.png)